30-04-2025 / noticias

28

dic-2022

Hoy, 28 de diciembre de 2022 se ha publicado en el BOE la Ley 38/2022, de 27 de diciembre, la cual establece 2 gravámenes temporales: el energético y el de entidades de crédito y establecimientos financieros de crédito, que no serán objeto de mayor detalle en esta circular, y el impuesto temporal de solidaridad de las grandes fortunas.

Por último, en sus disposiciones finales se introducen varias modificaciones que afectan, entre otras, al ámbito del impuesto sobre sucesiones y donaciones, impuesto sobre el patrimonio e impuesto sobre sociedades.

A continuación, analizamos las principales características de las medidas tributarias adoptadas:

IMPUESTO TEMPORAL DE SOLIDARIDAD DE LAS GRANDES FORTUNAS

Naturaleza y objeto del impuesto:

Se califica como un tributo de carácter directo, naturaleza personal y complementario del Impuesto sobre el Patrimonio que grava el patrimonio neto de las personas físicas de cuantía superior a 3.000.000 de euros.

Ámbito territorial de aplicación

Se aplica en todo el territorio español sin perjuicio de lo establecido en los Tratados o Convenios internacionales que hayan pasado a formar parte del ordenamiento interno. No podrá ser objeto de cesión a las Comunidades Autónomas y se excluye de su aplicación al País Vasco y Navarra.

Hecho imponible y devengo:

Tener en el momento del devengo del impuesto un patrimonio neto superior a 3.000.000 de euros, estableciéndose el devengo el 31 de diciembre de cada año, presumiéndose que, excepto prueba de transmisión o pérdida patrimonial, que forman parte del patrimonio los bienes y derechos que hubieran pertenecido al sujeto pasivo en el momento del anterior devengo.

Exenciones:

Se declaran exentos los bienes y derechos que cumplan los requisitos para ser considerados exentos en el impuesto sobre el patrimonio, siendo los principales la vivienda habitual con el límite de 300.000 €, derechos de contenido económico vinculados a sistemas de previsión social, elementos afectos a actividades económicas y participaciones en entidades que cumplan ciertas condiciones, etc.

Sujetos pasivos:

Los mismos que lo sean del Impuesto sobre el Patrimonio conforme a lo dispuesto en el artículo 5 de la Ley 19/1991, del impuesto sobre el Patrimonio.

A este respecto, los sujetos pasivos que no sean residentes en otro Estado miembro de la Unión Europea estarán obligados a nombrar, antes del fin del plazo de declaración del impuesto, una persona física o jurídica con residencia en España, para que les represente ante la Administración Tributaria en relación con sus obligaciones por este impuesto.

Base imponible y liquidable:

La base imponible es el valor del patrimonio neto del sujeto pasivo, que se determinará por diferencia entre el valor de los bienes y derechos de que sea titular y las cargas y gravámenes de naturaleza real, cuando disminuyan el valor de los respectivos bienes o derechos, y las deudas u obligaciones personales de las que deba responder el sujeto pasivo.

En el caso de obligación personal, la base imponible se reducirá en 700.000 euros en concepto de mínimo exento, por lo que los no residentes no podrán aplicar mínimo exento alguno en este impuesto al estar obligados al mismo por obligación real, no personal.

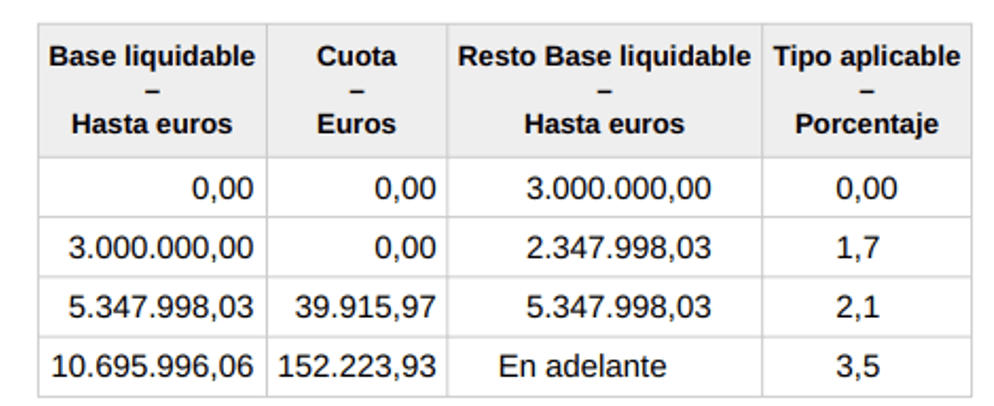

Tarifa del impuesto:

Se aplicará a la base liquidable los tipos de gravamen de la siguiente escala:

Límite de la cuota íntegra:

La cuota íntegra de este impuesto, conjuntamente con las cuotas del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, no podrá exceder, para los sujetos pasivos sometidos al impuesto por obligación personal, del 60 por 100 de la suma de las bases imponibles del primero.

Deducciones y bonificaciones en la cuota:

Impuestos pagados en el extranjero: En el caso de obligación personal de contribuir y sin perjuicio de lo que se disponga en los Tratados o Convenios Internacionales, resultará aplicable en este impuesto la deducción por impuestos satisfechos en el extranjero en los términos establecidos en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio.

Bonificación de la cuota en Ceuta y Melilla: Si entre los bienes o derechos de contenido económico computados para la determinación de la base imponible figurase alguno situado o que debiera ejercitarse o cumplirse en Ceuta y Melilla y sus dependencias, a la parte de la cuota que proporcionalmente corresponda a los mencionados bienes o derechos le resultará aplicable la bonificación de la cuota en Ceuta y Melilla regulada en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio.

Deducción de la cuota a ingresar del Impuesto sobre el Patrimonio: De la cuota resultante de la aplicación de los apartados anteriores el sujeto pasivo podrá deducir la cuota del Impuesto sobre el Patrimonio del ejercicio efectivamente satisfecha

Gestión del impuesto:

La titularidad de las competencias de gestión, liquidación, recaudación, inspección y revisión del impuesto corresponde al Estado.

Los sujetos pasivos están obligados a presentar declaración, a practicar autoliquidación y, en su caso, a ingresar la deuda tributaria en el lugar, forma y plazos que se determinen por el titular del Ministerio de Hacienda y Función Pública.

La declaración se efectuará en la forma, plazos y modelos que establezca la persona titular del Ministerio de Hacienda y Función Pública, que podrá establecer los supuestos y condiciones de presentación de las declaraciones por medios telemáticos. Los sujetos pasivos deberán cumplimentar la totalidad de los datos que les afecten contenidos en las declaraciones, acompañar los documentos y justificantes que se establezcan y presentarlos en los lugares que determine la persona titular del Ministerio de Hacienda.

Régimen sancionador:

Las infracciones tributarias en este impuesto se calificarán y sancionarán con arreglo a lo dispuesto en la Ley 58/2003, de 17 de diciembre, General Tributaria.

Orden jurisdiccional:

La jurisdicción contencioso-administrativa, previo agotamiento de la vía económico-administrativa, será la única competente para dirimir las controversias de hecho y de derecho que se susciten entre la Administración tributaria y los sujetos pasivos en relación con cualquiera de las cuestiones referentes a este impuesto.

Período de vigencia:

Se establece que, en principio, solamente se aplicará en los 2 primeros ejercicios en los que se devengue a partir de su entrada en vigor (Dado que entra en vigor el 29 de diciembre, presumiblemente será de aplicación únicamente en los ejercicios 2022 y 2023). No obstante, se establece una cláusula de evaluación que permitirá prolongar o posponer dicho periodo de vigencia en función de sus resultados.

OTRAS MEDIDAS TRIBUTARIAS

Destacamos varias medidas tributarias que se han incluido en las disposiciones finales de la norma:

IMPUESTO SOBRE SUCESIONES Y DONACIONES:

Se modifica el artículo 34.4 de la Ley 29/1987, para incluir a la Comunidad Autónoma de La Rioja como territorio en el cual sea obligatorio el régimen de autoliquidación en el mencionado impuesto.

IMPUESTO SOBRE EL PATRIMONIO:

Se modifica el apartado uno del artículo 5 (sujetos pasivos) de la Ley 19/1991, del Impuesto sobre el Patrimonio (por lo que dicha modificación extiende sus efectos al nuevo impuesto sobre la solidaridad), para establecer que se considerarán situados en territorio español los valores representativos de la participación en fondos propios de cualquier tipo de entidad, no negociados en mercados organizados, cuyo activo esté constituido en al menos el 50%, de forma directa o indirecta, por bienes inmuebles situados en territorio español. Para realizar el cómputo del activo, los valores netos contables de todos los bienes contabilizados se sustituirán por sus respectivos valores de mercado determinados a la fecha de devengo del impuesto.

En el caso de bienes inmuebles, los valores netos contables se sustituirán por los valores que deban operar como base imponible del impuesto en cada caso (es decir, el mayor entre el valor catastral, el determinado o comprobado por la Administración a efectos de otros tributos o el precio, contraprestación o valor de la adquisición).

IMPUESTO SOBRE SOCIEDADES

Deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales.

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2021, se modifica el apartado 7 del artículo 39 para incrementar los límites de la deducción por inversiones en producciones cinematográficas y series audiovisuales españolas y extranjeras, y permitir la aplicación de la deducción por el contribuyente que financia los costes de la producción de producciones españolas de largometrajes y cortometrajes cinematográficos, de series audiovisuales y de espectáculos en vivo de artes escénicas y musicales, cuando las cantidades que aporte destinadas a financiar los citados costes se aporten en cualquier fase de la producción, con carácter previo o posterior al momento en que el productor incurra en los costes de producción.

Limitación a la compensación de pérdidas en 2023 en el régimen de consolidación fiscal

Con efectos para los periodos impositivos que se inicien en 2023, la base imponible del grupo fiscal se determinará de acuerdo con lo dispuesto en el artículo 62 de la Ley del Impuesto sobre Sociedades, si bien en relación con lo señalado en el primer inciso de la letra a) del apartado 1 de dicho artículo, la suma se referirá a las bases imponibles positivas y al 50 por ciento de las bases imponibles negativas individuales correspondientes a todas y cada una de las entidades integrantes del grupo fiscal, teniendo en cuenta las especialidades contenidas en el artículo 63 de dicha ley.

Asimismo y con efectos para los períodos impositivos sucesivos, el importe de las bases imponibles negativas individuales no incluidas en la base imponible del grupo fiscal por aplicación de lo dispuesto en el apartado anterior, se integrará en la base imponible del mismo por partes iguales en cada uno de los diez primeros períodos impositivos que se inicien a partir del 1 de enero de 2024, incluso en caso de que alguna de las entidades con bases imponibles individuales negativas a que se refiere el apartado anterior quede excluida del grupo.

Finalmente, y para el supuesto de pérdida del régimen de consolidación fiscal o de extinción del grupo fiscal, el importe de las bases imponibles negativas individuales a que se refiere el apartado primero que esté pendiente de integración en la base imponible del grupo, se integrará en el último período impositivo en que el grupo tribute en el régimen de consolidación fiscal

Entrada en Vigor:

Lo dispuesto en esta Ley entrará en vigor, salvo alguna pequeña excepción, el 29 de diciembre, día siguiente a su publicación en el BOE.

30-04-2025 / noticias